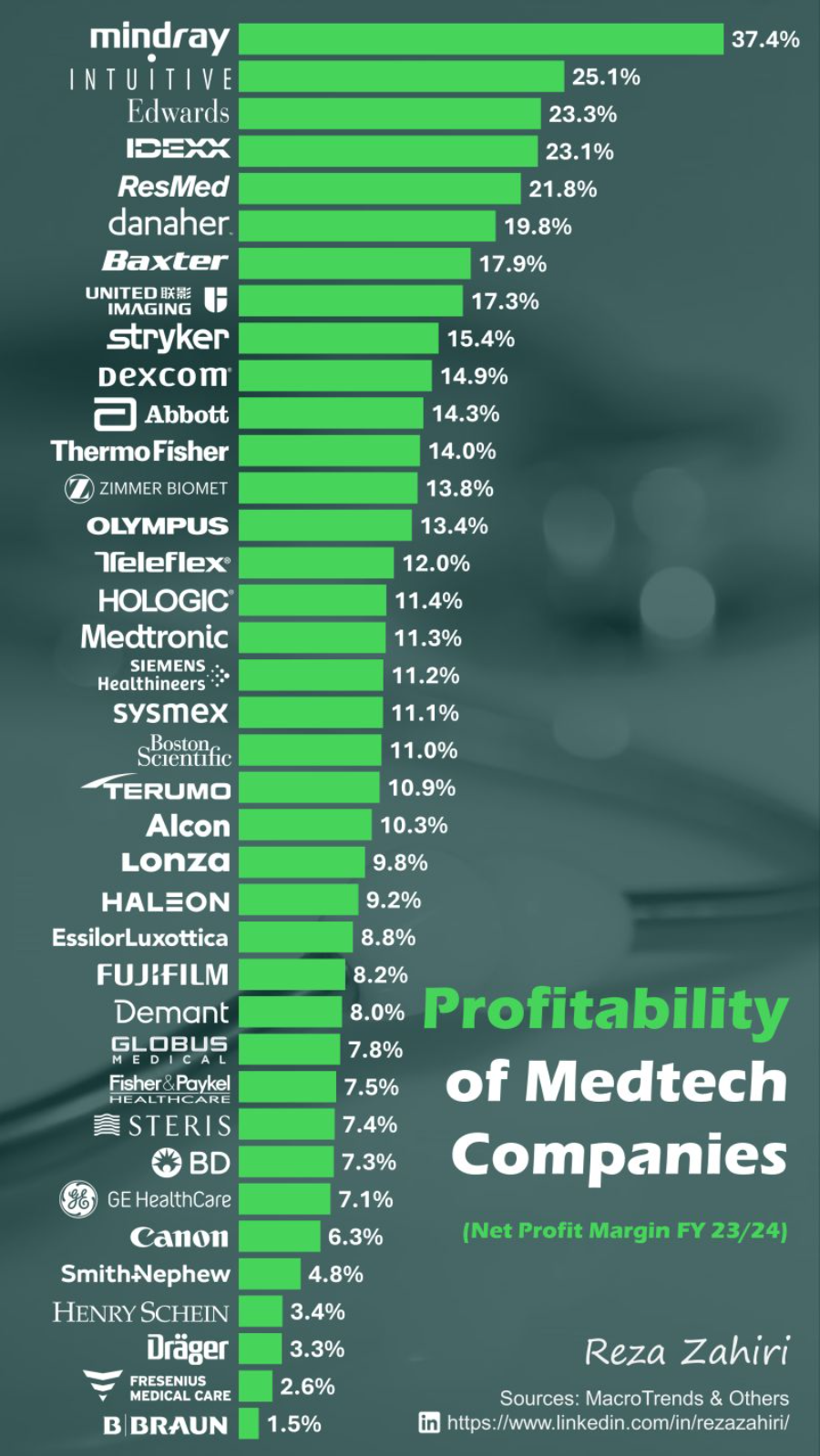

近日,LinkedIn(领英)上公布了一张2023/2024全球医疗器械公司利润率排名表。这份表格展示了2023/2024财年全球主要医疗技术公司(Medtech Companies)的净利润率(Net Profit Margin)排名。迈瑞医疗、直觉医疗、爱德华、瑞思迈、联影医疗和史赛克等公司凭借较高的净利润率,通常能在资本市场上获得更高的估值。

知名的营销教授、企业家和作家 Scott Galloway 曾表示,“产品、市场契合度、文化和人才是企业长期成功的关键因素,但现金流是企业的命脉。”

表中位列第三的爱德华素有“心脏瓣膜之王”的美誉,华尔街投资机构数据显示,2023年全球经导管主动脉瓣置换术中爱德华以高达57.9%的市场份额一骑绝尘,远超第二名美敦力的28.5%。榜单中同样在心脏瓣膜赛道耕耘的还有雅培、美敦力、波士顿科学,可见该赛道的火热。

心脏瓣膜病(VHD)是全球心血管疾病发病和死亡的主要原因,微创介入治疗将会成为瓣膜病治疗的必然之路,我国瓣膜介入领域(主动脉瓣、二尖瓣、三尖瓣、肺动脉瓣)的市场规模预计在2030年可达到 420 亿元,2023-2030年的复合年增长率约 45%。

作为心内科创新的核心战场,心脏瓣膜介入市场吸引了大量资金后,国内相关企业加码布局了主动脉、肺动脉、二尖瓣、三尖瓣等几乎所有瓣膜器械品类,并从模仿走向了原始创新。抛开资本市场的起起伏伏,如果商业化才是医疗器械行业/企业的试金石,那么中国心脏瓣膜赛道目前发展到哪个阶段了,各细分市场又有什么样的变化?

# 主动脉瓣介入—百花齐放

根据结构性心脏病2023年度报告披露,2023年前11个月,中国进行TAVR(经导管主动脉瓣置换)手术1.36万例,2023年全年估计超过1.5万例,同比2022年增长超过77%。从2010年中国进行首例手术到2022年底,累计手术量仅有2.4万例。毫不夸张的说,2023年对于中国TAVR手术来说是突飞猛进的一年。

TAVR手术此前在中国主要应用于对重度主动脉瓣狭窄(AS)的治疗。自《单纯主动脉瓣反流经股动脉主动脉瓣置换中国专家共识》推出,意味着中国临床界开始接受将TAVR手术应用于单纯主动脉瓣反流(低危手术)患者,TAVR的适应患者数量将大幅增加。

根据中国瓣膜性心脏病注册登记研究(China-DVD研究)数据:单纯主动脉瓣反流(PAR)患者占比为10.2%,AS 患者为5.1%。而在严重的瓣膜性疾病患者中,AR与 AS 患者比例相近。

从市场规模来看,全球TAVR市场规模由2017年的34.7亿美元增长至2021年的60.9亿美元,根据Frost& Sullivan数据,预计到2030年全球TAVR市场规模将达到15 8.9亿美元,2021至2030年复合增长率为11.2%。中国TAVR市场规模由2017年的4000万元增长至2021年的9.1亿元,预计到2030年将达到113.6亿元,2021至2030年复合增长率为32.4%,年复合增长率远高于全球水平。

TAVR赛道目前在国内形成“4+2”格局,主要是 4 家国产企业(启明医疗、心通医疗、沛嘉医疗、杰成医疗)和 2 家进口企业(爱德华、美敦力),启明、心通、沛嘉均已商业化至第二代产品, 我国TAVR已进入可回收时代。相比二尖瓣、三尖瓣及肺动脉瓣大部分产品仍处于验证性临床阶段,主动脉瓣膜是目前最成熟、发展最快的心脏瓣膜赛道。

截止2023年底,国内共有 10 款经导管主动脉瓣膜产品获批NMPA,其中包括 2 款进口产品,分别来自爱德华和美敦力;以及 8 款国产产品,分别来自启明医疗、沛嘉医疗、心通医疗和杰成医疗。

截止2023年底,NMPA批准的经导管主动脉瓣膜产品(TF:经骨入路、TA:经心尖入路、SE:自膨胀、BE:球囊膨胀、BP:牛心包、PP:猪心包)

在心脏瓣膜产品方面,进口企业如美敦力的CoreValve Evolut PRO TAVR系统于2022年1月获中国国家药品监督管理局批准,其批准是基于超过32000名患者的临床数据,这些数据显示出高生存率、低中风率、极小的瓣周漏以及出色的血液动力学性能,该系统已在全国25个省份90多家医疗机构开展手术。

爱德华的Sapien 3 Ultra Resilia瓣膜是全球首款球扩式经导管主动脉干瓣,结合了突破性的 Resilia 生物组织处理技术,在真实世界研究中表现出色,瓣周渗漏率低,回波衍生梯度低,有效孔口面积更大,于2020年在中国获批。据公司公布的2024第二季度财报,其TAVR产品在中国的销售额为10亿美元,同比增长5%。但爱德华和美敦力的TAVR产品价格高于国产近40%,可能给国内患者带来较大的经济负担。

反观国产企业,在TAVR领域,根据华安证券的研究数据,2023年启明医疗和心通医疗产品的植入量领跑中国TAVR市场,分别约为4000例和3800例,4 家国产厂商合计约占 80% 的植入量份额。新入局企业还包括纽脉医疗、佰仁医疗、以心医疗、健世科技等。

2024年8月,纽脉医疗自主研发的Prizvalve经导管主动脉瓣膜系统获得NMPA批准上市,作为国内首款上市的自研球囊扩张式瓣膜,适用于经心脏团队结合评分系统评估后认为患有有症状的、钙化的、重度退行性自体主动脉瓣狭窄,不适合接受常规外科手术置换瓣膜的患者。

同月,佰仁医疗自主研发的Renatus®经导管主动脉瓣系统获得NMPA批准。该产品采取了球囊扩张式瓣膜结构设计,并采用其专利技术“支架和瓣叶交界连接”的缝制工艺,首创实现了同外科生物瓣膜一致的瓣叶启闭模式,以期克服临床上对传统经导管瓣膜类产品耐久性的顾虑。

以心医疗的全球首创聚合物瓣膜 Polymer TAVR 在材料创新层面独树一帜,巧妙融合机械瓣与生物瓣的双重优势,现处于临床试验阶段。健世科技的 Ken-Valve 经导管主动脉瓣置换系统于2023年10月纳入国家药监局的医疗器械优先审批程序,为治疗重度主动脉瓣反流或合并主动脉瓣狭窄的患者而设计。

不过目前TAVR在中国治疗渗透率较低,2023年TAVR在中国的渗透率仅为1%,远远低于美国15%以上的TAVR治疗渗透率水平。这并不难理解,作为一款创新医疗器械,市场的教育并不是一蹴而就的。TAVR手术难度较大,医生的学习曲线长,会造成预期差的存在,这不仅需要药企在医生培训方面进行巨大的资金投入,还需要相当长的时间成本。

更重要的是,高昂的价格成了TAVR下沉之路的绊脚石,支付端的改进也是一件长周期的事情。TAVR瓣膜均价在20万元以上,加上手术费用,患者整体需要承担30万元左右的治疗费用,是传统方案的6倍。现阶段仍只有部分城市将TAVR纳入了医保,患者自付价格仍然较高。

除了已上市的产品,国内还有超过10家企业的研发管线中设置了TAVR产品,等待进入市场,价格战已经近在咫尺。尽管困难重重,这并不意味着TAVR赛道不值得期待。突围战已经打响,谁能率先跨越黎明前的黑暗?时间会告诉我们答案。

# 二尖瓣介入—百舸争流

二尖瓣反流治疗不及时将严重危害患者生命健康,随着病情恶化逐步发展为心力衰竭和死亡,重症二尖瓣反流的1年死亡率高达57%。目前,外科手术是治疗二尖瓣反流的金标准,但有超过50%的中度二尖瓣反流患者因年龄和合并症的原因无法接受手术治疗,未进行治疗的患者的1年和5年的总死亡率分别为20%和50%。

TMV(二尖瓣介入治疗)潜在适应症人群近350万,5倍于TAVR适应症人群。虽然我国目前没有系统的二尖瓣流行病学研究,但通过全球数据与国内部分学者(复旦中山、浙大二院、阜外医院等)推断,我国成人中度及以MR人群数量超过1700万人,需要手术干预治疗人群超过700万人,其中外科高危手术患者近350万人,而外科手术每年仅能覆盖4万人,供需缺口明显,TMV空间巨大。

从植入例数来看,全球市场发展较早,2020年已实现累计10万例植入,且近两年增速不断加快,截止2023年已累计植入22万例。我国2021年才出现商业化产品,截止2023年已累计植入1811例。从市场规模来看,我国经导管二尖瓣介入治疗市场规模预计将从2021年的3900万元增加至2025年的17.35亿元,2021至2025年复合增长率为156.8%,预计到2030年将达到人民币89.43亿元。

因二尖瓣反流病因的多样性,二尖瓣反流的介入治疗整体上可以分为修复与置换路径,其中修复(TEER)更为成熟。全球共有 9 款二尖瓣介入治疗器械获得批准。

TEER领域中,雅培的MitraClip是唯一一款获得FDA/CE/NMPA三方认证的TMVr产品。爱德华的PASCAL分别于2019年和2022年获得CE和FDA认证。2023年,捍宇医疗的ValveClamp、德晋医疗的DragonFly两款国产TEER获NMPA批准上市,打破了中国市场被外资垄断的局面。此外,还有臻亿医疗、以心医疗、纽脉医疗、应脉医疗、科凯生命科学等近十家企业的二尖瓣修复产品进入确证性临床阶段。

在二尖瓣置换领域,目前仅有雅培的经心尖入路Tendyne这1款产品获批CE,但由于术后死亡率高、且存在大出血风险,销售推广受到了很大限制,存在一定空白市场。

爱德华的Sapien M3展现了良好的安全性和有效性数据,公司预计该产品将于 2025 年底之前拿到CE认证。该领域入局者还包括启明医疗、心通医疗、沛嘉医疗、臻亿医疗、以心医疗、纽脉医疗,其中以心医疗的MitraFix®进度最快,有望成为国产首款获批的二尖瓣置换系统。

需要注意的是,TEER只针对瓣叶进行缘对缘修复,相较于外科联合瓣叶修复、瓣环修复、腱索植入等多项技术,长期效果可能不及外科理想。针对TEER开展的临床研究当前多公布的是一年期随访结果显示效果良好,期待更长期的耐久性数据。

此外,由于TEER是非生理性的修复,长期难以避免地造成相对狭窄的风险。荟萃分析显示,在TEER术中放置1个、2个夹子时,舒张期二尖瓣瓣口面积分别下降46%、59%,尤其在置入多枚夹子或使用夹合壁较宽的夹子时,狭窄风险提升。

虽然经股入路的TEER创伤小、恢复快,但客观来说入路长,因此器械设计难度高,全程需依赖于超声心动图实时指导,术者操作步骤相对繁琐,学习曲线较长,一定程度上阻碍了TEER在国内的快速普及。

介入置换器械商业化进度发展较缓,主要受到安全性问题的阻碍,多款产品的术后一年全因死亡率都高达20%至30%,后续若能克服安全性问题,置换类产品相对较低的操作难度、较短的手术时间和更彻底的反流干预效果或能助力置换类产品成为二尖瓣疾病的主流治疗器械。

# 三尖瓣介入—快速跟进

三尖瓣反流(TR)患者人数众多,根据沙利文披露的数据,全球三尖瓣反流患者人数仅次于二尖瓣反流患者,预计未来将影响全球5000万以上的人口;全球三尖瓣反流的患病率在0.62%以上,也仅次于二尖瓣反流、超过了主动脉狭窄患者。国内方面,三尖瓣患者人数也仅次于二尖瓣患者,未来将影响约990万人口。

根据ESC/EACTS指南,出现严重症状且无法手术的继发性三尖瓣返流患者,建议进行经导管三尖瓣介入(TTV)。指南强调对重度三尖瓣返流患者及早介入的重要性,以避免无法修复的右心室损伤及器官衰竭。

根据Frost& Sullivan数据,2021-2030年全球经导管三尖瓣介入手术量将从340例增长到45万例;三尖瓣介入器械市场规模将从0.1亿美元增长至112.8亿美元,复合年增长率达118.35%。国内方面,2023年-2030年三尖瓣介入器械整体市场将从0.9亿元增长至203.1亿元,复合年增长率达118.44%,预计到2030年国内三尖瓣介入手术例数将达到20万例。

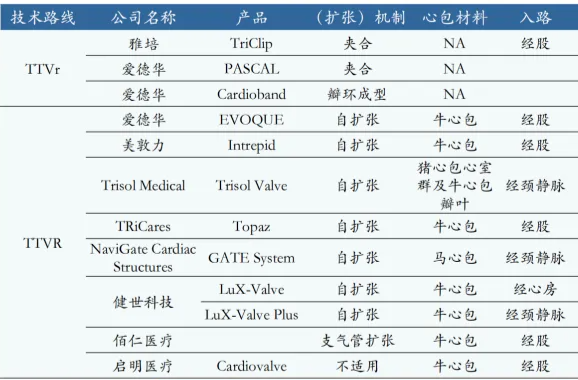

据不完全统计,全球已经有11款三尖瓣介入治疗产品,包括修复(TTVr)和置换(TTVR),大多都处于在研阶段。雅培的TriClip于2024年4月获得FDA 批准,成为首款获批FDA的经导管三尖瓣修复产品;爱德华的EVOQUE系统于2023年10月获得CE批准,2024年2月获得FDA批准,成为首个获 FDA上市批准的经导管三尖瓣置换产品。全球范围内暂无产品获得中国NMPA批准上市。

在研产品中有4款国产,健世科技的Lux-Valve Plus系统进度最快,处于确证性临床试验阶段,虽然此前第一代产品Lux-Valve在国内注册受挫,但其确证性临床研究一年期结果显示出该产品优异的疗效和安全性,显著改善患者的三尖瓣反流症状,同时大幅提高患者术后的身体状态和生活质量。该系列产品仍有望成为国内经导管三尖瓣置换市场的首款获批产品。

虽然三尖瓣患者众多,但是目前市场规模小的原因主要因为上市产品较少,国内外大多数产品处于临床研究阶段,预计未来产品上市后,市场潜力逐渐得到释放。

中国未来市场属于在医保、医生和患者三者间取得最大公约数的产品,而这一定来自于一家真正立足中国、具有正向研发能力、具有超强资源整合能力和执行力的公司,期待未来中国能诞生更多世界原创产品,造福中国乃至全世界的心脏瓣膜病患者。

(转自:CHC医疗传媒)